Durch den Ausverkauf von Bankaktien hat in der letzten Wochen nicht nur den DAX, sondern auch das Vertrauen in den gesamten europäischen Bankensektor gelitten. Das Thema der Einlagensicherung ist, wie auch schon nach der Lehmann-Pleite, wieder ins Bewusstsein der Sparer zurückgekehrt. Deshalb gibt es hier einen kurzen Überblick über die vorhandenen Sicherungsmechanismen und auch die Sonderrolle von Aktien sowie Investmentfonds werden näher betrachtet.

Innerhalb der Europäischen Union gibt es die Bankenabgabe

Seit 2010 müssen deutsche Banken bereits ihre Beiträge zum Aufbau eines nationalen Einlagensicherungsfonds leisten. Seit 1. Januar 2015 wurde die so genannte Bankenabgabe auf ganz Europa ausgeweitet und gegenwärtig ist sogar wieder eine Vergemeinschaftung der Sicherung im Gespräch. Doch was bringen mir diese Fallnetze, wenn meine Bank Pleite geht? Die Antwort auf diese Frage kann je nach Anlagestruktur sehr unterschiedlich ausfallen.

Zu den Fallnetzen gehören die Eigenkapitalvorschriften der Banken. Sie sollen Bankenpleiten prinzipiell verhindern. Ebenfalls dazu gehört die gesetzliche Einlagensicherung. Sie garantiert Kundeneinlagen bis zu 100.000 Euro. Der oben genannte Einlagensicherungsfonds der Banken sichert theoretisch noch weit darüber hinaus: derzeit bis zu 20% der Eigenkapitalsumme je Gläubiger einer insolvent gegangenen Bank. Ob dies beim Eintritt aber realisierbar ist, wird von Experten angezweifelt. Bei Volksbanken und Sparkassen tritt an die Stelle des Einlagensicherungsfonds die so genannte Institutssicherung.

Worin das Problem besteht, wird deutlich, wenn man sich die Zahlen einer Großbank als Beispiel betrachtet. Hat eine deutsche Großbank zum Beispiel fünf Millionen Privatkunden, so müsste der Einlagensicherungsfonds bei Insolvenz dieser Bank im Extremfall bis zu 500 Milliarden Euro an Entschädigungssumme zahlen. Zum Vergleich: der Bundeshaushalt hat ein Volumen von ca. 300 Milliarden Euro. Es ist daher mehr als fraglich, ob bei einer Pleite auch einer kleineren Bank wirklich alle Anleger bis zu 100.000 Euro entschädigt werden können, auch wenn dies in der Theorie garantiert wird.

Aktien und Investmentfonds unterliegen dem Sondervermögen

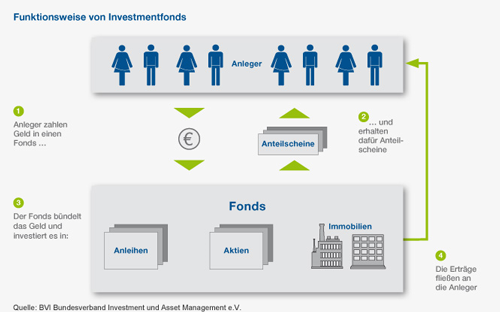

Demgegenüber handelt es sich bei Investmentfonds und Einzeltiteln wie Aktien um so genanntes Sondervermögen. Die verwalteten Gelder werden damit nicht direkt von der Fondsgesellschaft gehalten und einer unabhängigen Verwahrstelle zugerechnet. Selbst im Falle der gleichzeitigen Pleite der Gesellschaft und der Depotbank, behalten Anleger ihr gesamtes investiertes Vermögen. Hinzu kommt, dass Fonds in Deutschland der staatlichen Genehmigung und Aufsicht unterliegen. Dadurch ist kaum eine andere Anlageart so sicher und gut überwacht.

Gerade Anleger mit einem Anlagevolumen über 100.000 Euro sollten daher überlegen ihre Einlagen auf mehrere Banken zu verteilen oder durch die Anlage in Investmentfonds und Einzeltiteln vom Sonderstatus dieser Anlageklassen profitieren. Sicher ist sicher.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Das Leben ist zu kurz, um auf steigende Zinsen zu warten!

Ohne Nachjustieren geht nichts

Was ist die Kirchensteuer auf Kapitalerträge?