Während des Corona-Lockdowns war das Arbeiten im Home-Office erst einmal nur als Notlösung gedacht. Mittlerweile entwickelt sich das Arbeitsmodell Heimarbeitsplatz immer mehr zur Normalität. Am Arbeitsplatz im Büro sorgte im Regelfall eine IT-Abteilung für die Cybersicherheit. Im Home-Office muss sich jeder Anwender selbst um die Cybersicherheit kümmern, denn auch die Internetkriminalität hat für sich neue Möglichkeiten entdeckt. Doch um einen ausreichenden Versicherungsschutz am Heimarbeitsplatz zu gewährleisten, bedarf es bei vielen Home-Workern noch vielfach um Aufklärung.

Viele Unternehmen haben vor, den Heimarbeitsplatz dauerhaft zu etablieren

Zu Hause zu arbeiten war während des Corona-Lockdowns für Viele das Gebot der Stunde. Da es keine andere Wahl gab, haben Arbeitgeber und Arbeitnehmer schnell Lösungen gefunden, um die betrieblichen Abläufe aufrecht zu erhalten. So ist es nicht verwunderlich, dass Arbeitnehmer und auch Arbeitgeber mittlerweile das Home-Office lieb gewonnen haben. So zeigt eine aktuelle Studie des ifo-Instituts, dass 54 Prozent der deutschen Unternehmen den Heimarbeitsplatz dauerhaft etablieren möchten. Und auch aus einer aktuellen Umfrage des Bayerischen Forschungsinstituts für Digitale Transformation (BIDT) geht hervor, dass bei 69 Prozent der befragten Arbeitnehmer der Wunsch besteht, häufiger im Home-Office arbeiten zu können.

Aufgrund der besonderen Umstände und der gebotenen Eile während der heißen Corona-Phase, konnten nicht alle Details für den Umzug ins Home-Office im Voraus geklärt werden. Vor allem viele Fragen des richtigen Versicherungsschutzes am heimatlichen Arbeitsplatz blieben ungeklärt.

Ein Arbeitsunfall kann schnell zu einem Streitfall führen

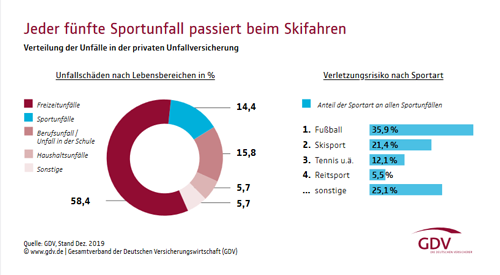

Wer bei der Ausübung seiner beruflichen Tätigkeit am Arbeitsplatz einen Unfall erleidet, der ist über die Berufsgenossenschaft gesetzlich unfallversichert. Arbeitet man jedoch im Home-Office, so wird die Lage etwas komplizierter. Denn am Arbeitsplatz in den eigenen vier Wänden vermischt sich zwangsläufig Privates und Berufliches. Dies hat allerdings gravierenden Auswirkungen auf den Unfallversicherungsschutz während der beruflichen Tätigkeit. Wenn jemand beispielsweise beim umherlaufen während eines beruflichen Telefonats über einen Gegenstand stürzt oder der Laptop beim Aufstehen unglücklich auf den Fuß fällt, dann ist die betreffende Person gesetzlich unfallversichert. Anders verhält es sich beispielsweise, wenn man auf dem Weg zur Toilette stürzt oder in die Küche verletzt, um sich etwas zum Trinken zu holen, dann sind Arbeitnehmerinnen und Arbeitnehmer nicht versichert.

Deshalb ist es für Home-Worker wichtig, im Fall eines Versicherungsschadens mit einer umgehenden Dokumentation des Unfallhergangs nachweisen zu können, dass man gerade eine berufliche Tätigkeit ausgeübt hat und dabei zu Schaden gekommen ist. Hierbei können Fotos und Skizzen helfen, damit nichts in Vergessenheit gerät. Prüfen sollte man auch, inwieweit durch den Arbeitgeber eine Gruppenunfallversicherung vorliegt, denn hier sind bei aktuellen Vertragsbedingungen auch private Unfälle abgedeckt. Wer eine private Unfallversicherung besitzt, ist ebenfalls auf der sicheren Seite, da diese Verträge eine Leistung bei beruflichen oder privaten Verletzungen vorsehen.

Cyberrisiken im Home-Office nicht unterschätzen

So wie im Unternehmen am Arbeitsplatz, bestehen auch im Home-Office für die Datensicherheit und IT-Infrastruktur hohe Anforderungen. So führt zum Beispiel eine VPN-Verbindungen zu einer hohen Datensicherheit zum Arbeitgeber. Außerdem müssen Home-Worker sicherstellen, dass nur sie am Heimarbeitsplatz Zugang zum Arbeitslaptop oder anderen beruflich bedingten Geräten haben. Vertrauliche Daten am Home-Office-Arbeitsplatz gehören nicht in die Hände von Familienangehörigen oder Dritten. Der Computer am Heimarbeitsplatz sollte mit einer entsprechenden Spezial-Software absichert sein. Ebenfalls ist es wichtig einige Sicherheitsregeln zu beachten. Dies gilt insbesondere für Laptops, Notebooks und PCs, die auch privat genutzt werden.

Empfehlenswert ist auch der Abschluss einer Cyber-Versicherung. Mit einer Cyber-Versicherung kann man sich gegen Schäden schützen, die durch Cyber-Angriffe – auch im beruflich veranlassten Home-Office – eintreten können. Darunter fallen beispielsweise Datenschutzverletzungen, der Verlust von Daten, Opfer sogenannter DoS-Angriffe (denial of service) mit einer ausgelösten Betriebsunterbrechung oder Schutz bei Cybermobbing und Reputationsschutz.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Rohstoffe – Was uns vorangegangene Krisen lehren können

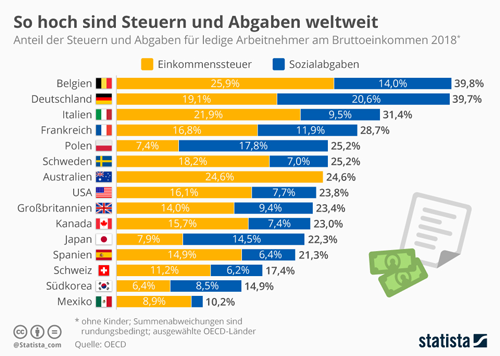

Rechtsschutz und das Finanzamt – Wenn der Fiskus zu kräftig zulangt

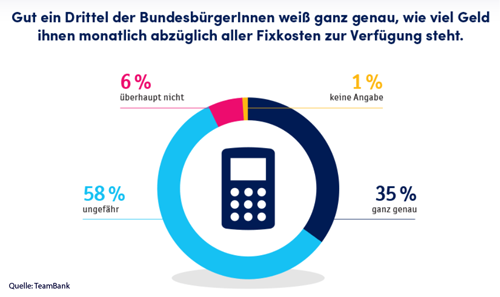

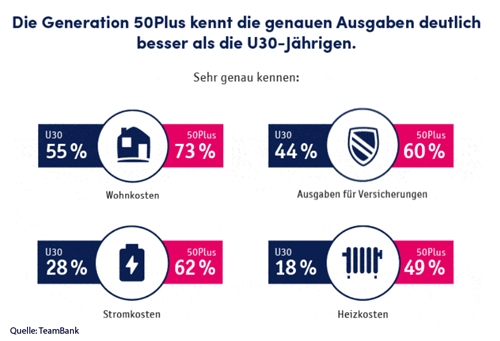

Viele Privathaushalte haben ihre Ausgaben nur vage im Überblick