Wenn es um den Hausbau oder den Kauf von Wohneigentum geht, so sollte diese Entscheidung gut geplant sein. Ein wichtiger Eckpfeiler für das ausreichende Kapital stellt dabei die Baufinanzierung dar. Es gilt hier zwischen den verschiedenen Arten einer Finanzierungsmöglichkeit zu unterschieden und die jeweils sinnvollste für das entsprechende Vorhaben auszuwählen. Eine große Rolle spielt hierbei das Eigenkapital, auch wenn manche Banken Vollfinanzierungen anbieten. Die Regel ist, dass 20 Prozent der Kosten mit Eigenkapital gestemmt werden. Der übrige Teil der Finanzierung kann auf verschiedene Weisen und in jeweils typischen Abläufen erfolgen.

Baufinanzierungsarten

Die gängigsten Arten der Baufinanzierung finden sich in:

- Annuitätendarlehen

- Aktiendarlehen

- Forwarddarlehen

- Fördermittel (beispielsweise durch die KfW)

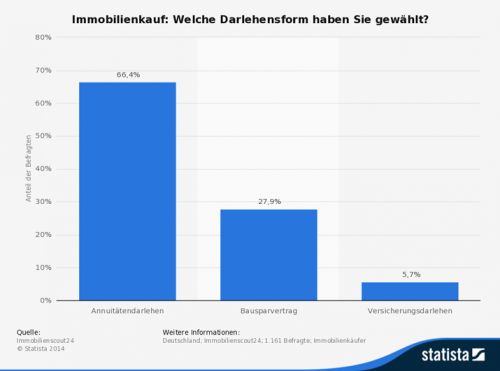

Diese Finanzierungsarten haben ihre je spezifischen Eigenschaften, Vorzüge und Nachteile. Mit dem Annuitätendarlehen finden Bauherren die gängigste Finanzierungsform. Dieses Darlehen sieht vor, dass Kreditnehmer einen konstanten jährlichen Beitrag zahlen. In Abhängigkeit der Vereinbarung wird der Zinssatz als variabel oder fest definiert. Das Darlehen wird in der Regel mit monatlichen Beiträgen abbezahlt. Die Regel ist, dass hierbei im ersten Jahr 1 Prozent der Tilgungssumme gezahlt wird, während in den folgenden Jahren ein konstanter Anstieg der Tilgungssumme erfolgt.

Mit dem Aktiendarlehen findet sich eine Darlehensform mit höherem Risiko aber gleichzeitig höheren Renditeaussichten. Hierbei handelt es sich um einen tilgungsfreien Kredit. Bauherren zahlen stattdessen monatlich in einen Aktienfonds ein. Entwickeln sich die Kurse positiv, kann die Kreditsumme bei Ende der Laufzeit zurückgezahlt werden.

Forwarddarlehen ermöglichen günstige Zinsen. Nach Ablauf einer Frist von höchstens fünf Jahren muss der Kredit im Anschluss finanziert werden. Das Geld kann abgerufen werden, sobald es für den Hausbau oder -kauf in Anspruch genommen wird.

Ebenso können Bauherren unter gewissen Umständen Fördermittel zum Bau oder Erwerb von Immobilien in Anspruch nehmen. Besonders der Bau energieeffizienter Häuser und Passivhäuser erfreut sich günstiger Konditionen. Dies gilt auch für den Bau von Heizungsanlagen, die regenerative Energien nutzen. Fördermittel stellt die Kreditanstalt für Wiederaufbau (KfW) zur Verfügung. Sie gewährt auch zinsgünstige Darlehen und Zuschüsse bei Investitionen in Energiesparmaßnahmen bei Modernisierungs- und Renovierungsarbeiten. Daneben bieten auch viele Bundesländer Fördermittel beim Immobilienerwerb an.

Zum Ablauf der Baufinanzierung

Im Vorfeld der Entscheidung für eine Immobilie oder eine Baufinanzierung sollten sich Bauherren oder Kaufinteressenten darüber im Klaren sein, welche Art von Immobilie gesucht wird. Dies ist in erster Linie vom zur Verfügung stehenden Budget abhängig. Eine wichtige Rolle spielt hierbei das Eigenkapital. Im Rahmen eines Kassensturzes können Bauherren ermitteln, wie viel Eigenkapital insgesamt zur Verfügung steht. Dazu zählen neben Barvermögen auch Positionen wie Versicherungen (etwa Lebensversicherungen), Bausparverträge, Arbeitgeberdarlehen und Verwandtendarlehen sowie Wertpapiere.

Unabhängig von der Höhe des verfügbaren Eigenkapitals sollte dieses jedoch nicht vollständig investiert werden. Es empfiehlt sich im Sinne eines ausgewogenen Finanzportfolios ein gewisses Sicherheitspolster zu behalten. Zur Baufinanzierung können verschiedene Baufinanzierer in Anspruch genommen werden. Hierzu gehören:

- Banken

- Sparkassen

- Bausparkassen

- Lebensversicherer

- manche Pensionskassen

Was die Frage der Höhe der Finanzierungssumme betrifft, richtet diese sich neben dem verfügbaren Eigenkapital nach der Rate der Baufinanzierung sowie nach dem Beleihungswert.

Der Beleihungswert bei der Baufinanzierung

Der Beleihungswert ist grundsätzlich abhängig von Faktoren wie Zustand und Lage des Objekts. Er steht nicht im Zusammenhang mit den gegenwärtigen Marktpreisen. Diese schwankenden Preise werden indes im so genannten Verkehrswert berücksichtigt. Die Frage nach dem Beleihungswert einer Immobilie wird grundsätzlich von Gutachtern oder Banken beantwortet. Üblich sind bei Baufinanzierungen der Banken bis zu 80 Prozent des Beleihungswertes. Ebenso verhält es sich mit Bausparkassen. Versicherungen übernehmen nur die Finanzierung von bis zu 50 Prozent des Beleihungswerts übernehmen. Damit hängt das benötigte Eigenkapital auch von der Art der Baufinanzierung ab.

Fazit:

Finanzierungsmöglichkeiten und Förderoptionen für Bau- oder Kaufvorhaben von Immobilien sind zahlreich. Unabhängig davon für welche Finanzierungsvariante sich Bauherren oder Kaufinteressenten entscheiden, ist ein umfassender Vergleich verschiedener Anbieter und ihrer Konditionen sinnvoll. Besonders wichtig ist es, vorab die Frage zu klären, wie viel Eigenkapital zur Verfügung steht und wie hoch das Darlehen sein darf, um es ohne zu starke finanzielle Einbußen tilgen zu können.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Sturmschäden richtig regulieren

Renovieren und modernisieren – So kommt man zu Geld

Fürs Online-Banking gelten bald neue Regeln

[…] Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Versicherungslücke kann Hausbesitzer ruinieren Welche Unterlagen können wirklich weg und was sollte länger aufbewahrt werden […]

[…] Der BGH erklärt Gebühren bei einer Umschuldung für unzulässig Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Baufinanzierung – Sonderkündigungsrecht nach § 489 […]

[…] Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Fünf Schritte auf dem Weg zum passenden Ratenkredit Baufinanzierung – Sonderkündigungsrecht nach § 489 BGB […]

[…] für den Hauskauf: Verhandeln lohnt sich Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Checklisten für Häuslebauer welche Versicherungen notwendig […]

[…] Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Fünf Schritte auf dem Weg zum passenden Ratenkredit Baufinanzierung – Sonderkündigungsrecht nach § 489 BGB […]

[…] Der BGH erklärt Gebühren bei einer Umschuldung für unzulässig Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Baufinanzierung – Sonderkündigungsrecht nach § 489 […]

[…] Baufinanzierung – Finanzierungsarten und Finanzierungsablauf Versicherungslücke kann Hausbesitzer ruinieren Welche Unterlagen können wirklich weg und was sollte länger aufbewahrt werden […]