Wenn wieder mal die Renteninformation der Deutschen Rentenversicherung in den Briefkasten gelangt, sollte man die darin genannten Summen einmal kritisch unter die Lupe nehmen. Meist führt diese Betrachtung zu der ernüchternden Erkenntnis: Nach Abzug aller Beiträge, Steuern und Versicherungen bleibt davon ein Betrag übrig, den man lediglich als Grundsicherung ansehen kann.

Hartz IV lässt grüßen

Eigentlich ist es ja beruhigend, wenn man jedes Jahr schwarz auf weiß zu lesen bekommt, welchen Eurobetrag man als Rente zum Zeitpunkt des eigenen Rentenbeginns zur Verfügung hat. Nehmen wir als Beispiel an, die Rente würde 2.000 Euro betragen. Diese Summe ist eine gute Grundlage und kann bzw. sollte durch eine private oder betriebliche Altersvorsorge ergänzt werden, wenn man seinen Lebensstandard aufrecht halten will.

Wirklich? Wie trügerisch das ist, zeigt die nachfolgende Analyse

- Frage 1: Wie viel Steuern gehen davon ab?

160 Euro, denn für den heute 42-jährigen Angestellten, der erst in 25 Jahren in Rente geht, wird sich die Steuerlast deutlich erhöhen. Grund: Ab dem Jahr 2040 sind Renteneinkünfte zu 100 Prozent steuerpflichtig. - Frage 2: Welcher Krankenversicherungsbeitrag ist zu entrichten?

Etwa 8 Prozent (bei privat Versicherten noch mehr), also noch mal 160 Euro ab, bleiben jetzt nur noch 1.680 Euro. - Frage 3: Wie viel Inflation ist anzusetzen?

Etwa 2 Prozent. Dann kann man sich in 25 Jahren Waren und Dienstleistungen nur noch im Wert von 1.024 Euro kaufen. Nur zum Vergleich: Ein Hartz-IV-Empfänger bekommt heute 391 Euro Regelleistung, 600 Euro Mietzuschuss (kalt), 100 Euro Heizkosten, also zusammen 1.091 Euro.

Das Ergebnis ist klar

Die staatliche Rente wird nicht mehr als eine Grundsicherung sein. Wer der Empfehlung folgt, sein Spargeld auf Tagesgeldkonten, Sparbüchern oder in klassischen Lebensversicherungen anzulegen, verabschiedet sich vom Aufbau einer Altersvorsorge.

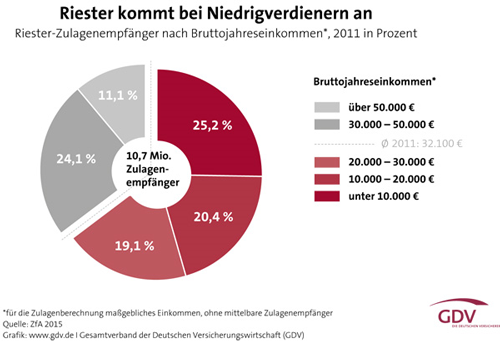

So schwer es emotional fallen dürfte, so müssen sich breitere Bevölkerungsschichten aktuell mit risikoreicheren Anlagen beschäftigen, um überhaupt die Chance zu haben, den Lebensstandard halten zu können. Sofern man die Möglichkeit hat, staatliche oder betriebliche Förderung in Form von Zuschüssen, Zulagen oder Steuernachlässen zu beanspruchen, sollte man das auf jeden Fall tun. So wirken etwa Zulagen bei der Riester-Rente wie eine garantierte (hohe) Rendite, die bis zu 8,5 Prozent pro Jahr erreichen kann, wie die Stiftung Warentest immer wieder ermittelt.

Dies gilt vor allem für fondsorientierte Vorsorgeprodukte wie die DWS RiesterRente Premium

Mit der DWS RiesterRente Premium kann das Geld auf gleich drei Wegen in die Altersvorsorge fließen. Die eigenen Sparbeiträge, die möglichen Zuschüsse vom Staat und die DWS-Renditechancen machen das Produkt zu einem attraktiven Vorsorgekonzept. Hinter dem Premium-Produkt steckt ein ausgeklügeltes System mit einer dynamischen Wertsicherungsstrategie. Das Ziel: Ertragschancen in steigenden Aktienmarktphasen ergreifen, ohne die vollen Verlustrisiken in turbulenten Phasen tragen zu müssen.

Das Anlagemodell I-CPPI, das hier zum Einsatz kommt, hat nachgewiesen, dass auch in stark schwankenden Kapitalmärkten Renditepotenzial effektiv für die Anleger ausgeschöpft werden kann, mit Berücksichtigung der Beitragsgarantie. Die aktuell niedrigen Zinsen machen es zwar schwieriger, aber nicht unmöglich und mit steigenden Zinsen steigen auch wieder die Renditechancen für die Anleger.

DWS RiesterRente Premium Kundenbroschüre