Für das Sparen ist eine der wichtigsten Komponenten ein entsprechendes Einkommen. Im Laufe eines Lebens ist dieses jedoch nicht immer nicht gleichmäßig verteilt, sondern ist abhängig vom jeweiligen Lebensabschnitt. Der traditionelle Weg des Sparens für den Ruhestand ist auf den ersten Blick recht einfach erklärt: Man fängt Früh an, spart konstant und der Zinseszins sorgt über die Jahre für den Ertrag. Wenn dies wirklich so einfach wäre, dann wäre für die meisten Bundesbürger ein entspannter Ruhestand kein Problem. Die Realität sieht aber leider völlig anders aus.

Sparen ist abhängig von einem dafür zur Verfügung stehendem entsprechenden Einkommen

Ein langfristiger, zielgerichteter Vermögensaufbau ist nur möglich, wenn die entsprechende Einkommenskomponente zur Verfügung steht. Da das Einkommen ist im Laufe eines Lebens jedoch nicht gleichmäßig verteilt ist, kommt es deshalb auf den jeweiligen Lebensabschnitt an, in dem man sich befindet. Hier kann in 4 verschiedene Lebensabschnitte unterschieden werden.

Lebensabschnittsphase 1: 18 bis 35 Jahre – Ausbildung und Familiengründung

In der ersten Lebensabschnittsphase des Sparens stellt sich die grundsätzliche Frage: „Kann ich es mir überhaupt leisten zu sparen?“ Denn während der Ausbildung und eines Studiums ist das Einkommen oft begrenzt und es reicht meistens gerade für das Nötigste im Leben. Deshalb muss ein Sparplan in dieser Phase eine wichtige Eigenschaft erfüllen: Flexibilität. Die Höhe des Sparbeitrages und die Spardauer muss flexibel anpassbar sein. Als Ziel sollte anvisiert werden, eine Grundlage zu schaffen und da ist es von entscheidender Bedeutung zu prüfen, ob das Einkommen überhaupt die Ausgaben übersteigt. Neben dem Sparen ist es auch wichtig, einen ausreichenden Risikoschutz zu haben. Denn nur die Arbeitskraft und die Gesundheit sorgen für die finanziellen Einnahmen.

Deshalb müssen diese beiden Komponenten richtig abgesichert werden. Den Risikoschutz kann man in dieser Phase preiswert erhalten. Achten muss man darauf, dass es eine strikte Trennung zwischen Risikoschutz und Sparen gibt. Eine frühe langfristige Bindung in der falschen Sparform führt in der Regel zu Fehlinvestitionen, da diese nicht flexibel genug sind und deshalb vielfach in einer Kündigung enden. Denn in diese Lebensphase fällt oft auch die Gründung einer Familie und hohe regelmäßige unflexible Sparleistungen sorgen dann schnell für eine finanzielle Überforderung. Die Vermögensbildung in dieser Phase hängt im Wesentlichen von den eigenen Sparbeiträgen ab und der Zinseszins-Effekt hat noch keinen wirklichen Einfluss auf das Vermögenswachstum.

Lebensabschnittsphase 2: 35 bis 50 Jahre – Karriere

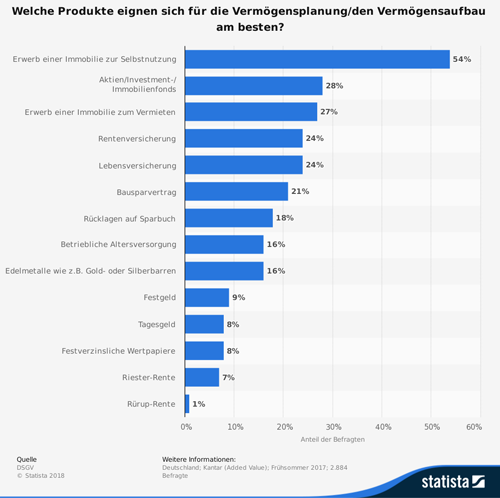

In der zweiten Lebensabschnittsphase erreicht man plötzlich den Zeitpunkt, an dem genug Einkommen zur Verfügung steht und man sich ernsthaft mit der Vermögensbildung auseinandersetzen kann. Es wurden die ersten Karriereschritte gemacht und man ist gefestigt in seiner beruflichen Tätigkeit. Auch die Familienbildung ist nun im Regelfall abgeschlossen und es steht auf einmal wesentlich mehr finanzielle Liquidität zur Verfügung. Nun kann der Sparvorgang professionalisiert werden und als eine regelmäßige Basis angesetzt werden. Deshalb stellt sich in dieser Lebensphase erstmalig die Frage nach der optimalen Risikoverteilung. Wie viel Risiko ist man bereit, bei der Vermögensbildung einzugehen? Welche Beträge kann man dazu langfristig zurücklegen? Die eigene Immobilie gehört dabei für viele zum Vermögensaufbau zwingend dazu.

Deshalb sollte ein Teil der freien Liquidität dafür berücksichtigt werden. Der Finanzmarkt bietet darüber hinaus für die Vermögensbildung eine Vielzahl von Spar- und Anlagemöglichkeiten. Wenn in der ersten Lebensabschnittsphase das Fundament bereits gelegt wurde, gilt es nun, darauf aufzubauen und eine vernünftige Strategie für die Vermögensbildung aufzustellen. Denn Fehler, welche in diesem Lebensabschnitt gemacht werden, können in den folgenden Jahren nicht mehr so einfach korrigiert werden, da die Rendite zunehmend an Bedeutung gewinnt. Wird in dieser Phase zu konservativ gespart, dann wird automatisch Vermögensbildungspotential verschenkt.

Lebensabschnittsphase 3: 50 bis 65 Jahre – Wachstum

Für viele beginnt an dem 50. Lebensjahr ein neuer Lebensabschnitt und der Vermögensaufbau kommt dann in die entscheidende Phase. Wurde die Familienplanung früh begonnen, so wird sich in vielen Fällen die Familie wieder verkleinern, da die Kinder aus dem Haus gehen. Die eigene Immobilie ist oft größten Teils oder schon ganz abbezahlt, was einen zusätzlichen Liquiditätsspielraum eröffnet. Da die Karriere meist hier den Höhepunkt erreicht, ist es meist so, dass die Einnahmen in vielen Fällen in ausreichendem Maße die Ausgaben überschreiten. So ist das in den vorherigen Phasen angesparte Kapital mittlerweile der bestimmende Faktor für das Vermögenswachstum und fast 80 Prozent des Vermögenswachstums hängen von der Rendite respektive dem Zins ab.

Dadurch treten die monatlichen Sparbeiträge mehr und mehr in den Hintergrund. Auch ist das Spektrum der Investitionsmöglichkeiten nun viel breiter. Neben rein liquiden Anlagen werden auch fremdgenutzte Immobilen oder Formen der unternehmerischen Beteiligung für den Vermögensaufbau genutzt. Spätestens jetzt wird ein persönlicher Finanzplan unerlässlich, denn nur damit behält man den Überblick über die unterschiedlichen Anlageformen. Denn Fehlentscheidungen können fatale Auswirkungen haben, da in dieser Lebensabschnittsphase schon viele etwas zu verlieren haben. Deshalb wird nun eine sorgsame Planung und ein gesundes Risikobewusstsein für den Erfolg entscheidend. Somit wird das Risikomanagement nun zum entscheidenden Erfolgsfaktor.

Lebensabschnittsphase 4: Ab 65 Jahre – Ruhestands- und Verbrauchsphase

Wenn der Ruhestand erreicht ist, heißt dies aber noch lange nicht, dass auch das Ziel erreicht ist. Denn die vergangenen Jahrzehnte waren vom Aufbau geprägt. Nun tritt man aber in den entscheidenden Lebensabschnitt ein und die Verbrauchsphase verlangt auch eine volle Aufmerksamkeit. Denn diese Altersstufe geht oft mit vielen Veränderungen einher und der regelmäßige Ertrag und die optimale Entnahme aus dem Vermögen stehen nun im Vordergrund. Große Risiken können und dürfen nicht mehr eingegangen werden.

Die Flexibilität der Vermögensanlage ist aber trotzdem extrem wichtig. Zwar bietet eine lebenslange Verrentung eine Planungssicherheit, aber es besteht auch oft die Notwendigkeit, dass kurzfristig auf größere Einmalbeträge zurückgegriffen werden kann. Deshalb ist der Erhalt, beziehungsweise das kontrollierte Abschmelzen der Vermögenswerte nun die entscheidende Aufgabenstellung. Denn die Zeit für Experimente ist vorbei und Fehler bei der Anlageentscheidung können nun existenzbedrohende Folgen haben.

Erstellen Sie mit wenigen Klicks einen Finanzcheck für Ihren Privathaushalt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

GKV-Versichertenentlastungsgesetz entlastet Arbeitnehmer und Rentner

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2019

Entscheidende Lebenssituationen beim Vermögensaufbau

[…] und Steuern – Ihre Gebrauchsanweisung für 2019 Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Fondssparen – Gelassenheit und Geduld bringt […]

[…] Unterschiede zwischen Indexfonds und Aktienfonds Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Die Konkurssicherheit von […]

[…] Für das Sparen ist eine der wichtigsten Komponenten ein entsprechendes Einkommen. Im Laufe eines Lebens ist dieses jedoch nicht immer nicht gleichmäßig verteilt, sondern ist abhängig vom jeweiligen Lebensabschnitt. Der traditionelle Weg des Sparens für den Ruhestand ist auf den … Weiterlesen →Original Artikel anzeigen […]

[…] – Zeit zum Umdenken Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Mit der Long-Short-Strategie unabhängig von der Marktentwicklung […]

[…] Durchschnittskosteneffekt Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Mit dem ESG-Ansatz erfolgreich […]

[…] Strategien – Renditen unabhängig von der allgemeinen Marktentwicklung Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Mit dem Zinseszins die Zeit für sich arbeiten […]

[…] kommt es bei der Wahl der richtigen Fonds an? Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Die Zinswunden mit Dividendenspritzen […]

[…] Strategien – Renditen unabhängig von der allgemeinen Marktentwicklung Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Mit dem Zinseszins die Zeit für sich arbeiten […]

[…] Durchschnittskosteneffekt Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Mit dem ESG-Ansatz erfolgreich […]

[…] Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Was im Todesfall bei Versicherungsverträgen zu beachten ist Bei der Anschlussfinanzierung wird von vielen Kreditnehmern Geld verschenkt […]

[…] – Zeit zum Umdenken Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Mit der Long-Short-Strategie unabhängig von der Marktentwicklung […]

[…] Unterschiede zwischen Indexfonds und Aktienfonds Die vier Lebensabschnitte zum Vermögensaufbau für den Ruhestand Die Konkurssicherheit von […]