Durch den gefühlten Immobilienboom wird den Blick bei Finanzierungen sehr stark auf die Erstfinanzierung gelenkt. Doch gerade Immobilienbesitzer mit einem laufenden Darlehen haben jetzt die Chance, ihre bisherige Finanzierung erheblich zu optimieren. Wie man dies macht und welche Vorteile daraus resultieren, wird nachfolgend beschrieben.

Großes Sparpotenzial

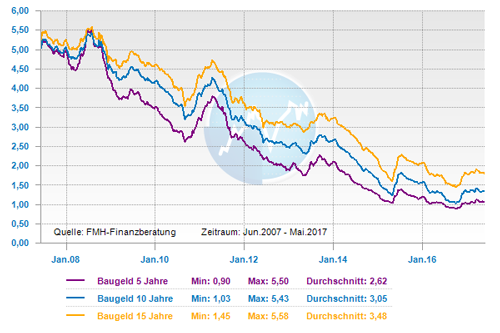

Wer zum Beispiel vor knapp 10 Jahren eine Immobilie gekauft oder gebaut hat, finanzierte diese zu Zinssätzen von ca. 4 Prozent und mehr. Allerdings wird der Immobilienkäufer oder Bauherr in aller Regel wesentlich weniger für sein Objekt bezahlt haben, als die Immobilie heute wert ist. Damit ergibt sich ein doppeltes Optimierungspotenzial: So ist der Beleihungsauslauf infolge der geleisteten Tilgung und des gestiegenen Immobilienwerts deutlich niedriger. Zudem bewegen sich die Zinsen weiterhin in einem historischen Tief. Das bedeutet für eine Anschlussfinanzierung mit einer Beleihung von weniger als 50 Prozent Zinskonditionen um 1 Prozent für 10 Jahre Zinsfestschreibungszeit.

Schneller Schuldenabbau

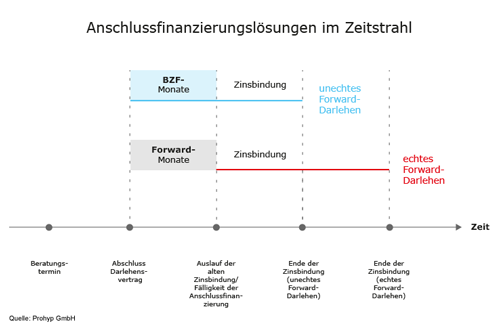

Um diese Optimierungschancen auszuloten, ist es empfehlungswert, sich mit der anstehenden Finanzierungsverlängerung frühzeitig zu beschäftigen. Denn hat man den Prolongationsbrief der bisher finanzierenden Bank erst einmal in den Händen, wird die Bereitschaft, sich mit dem Thema zu beschäftigen, nicht steigen. Denn auf den ersten Blick wird die Bank im aktuellen Umfeld einen niedrigeren Zins und eine niedrigere Rate anbieten. Der Hintergrund: In aller Regel schreiben die Banken die laufende Finanzierung einfach auf dem derzeit günstigeren Zinsniveau fort. Weiterhin ist bei Zugang des Prolongationsbriefes der Zeitraum für einen Wechsel des Finanzierungsinstituts sehr knapp, da für eine Bearbeitung und Auszahlung eines neuen Darlehens bis zu 3 Monaten vergehen können.

Professionellen Bestandsaufnahme nötig

Mit einer professionellen Bestandsaufnahme der Gesamtsituation wird man aber deutlich mehr profitieren. Machen Sie sich klar: Wird im aktuellen Zinsumfeld nicht ausreichend tilgt, verschiebt sich die Schuldenfreiheit auf den Sankt-Nimmerleins-Tag. Denn eine Finanzierung, die derzeit zu einem Zinssatz von 1 Prozent und einer fortgeschriebenen Tilgung von rund 1,5 Prozent prolongiert wird, hat eine Laufzeit von mehr als 50 Jahren. Es empfiehlt sich also, die bisher geleistete Rate beizubehalten und den aktuellen Zinsvorteil in eine deutlich höhere Tilgung zu investieren. Wer bei der Anschlussfinanzierung in eine höhere Tilgung von zum Beispiel gut 4 Prozent investiert, reduziert die Darlehenslaufzeit um mehr als die Hälfte! Und im Fall eines Darlehens über 175.000 Euro erzielt man aufgrund der erheblich niedrigeren Restschuld zudem schon nach zehn Jahren eine direkte Ersparnis von mehr als 10.000 Euro.

Frühzeitige Beratung suchen

Das Einsparpotenzial ist also enorm, wenn die Beratung zur Anschlussfinanzierung ganzheitlich angegangen wird. Nutzen Sie die Gelegenheit, mit der Anschlussfinanzierung einen schönen Nebeneffekt zu erzielen: Es ist der perfekte Moment für eine Bestandsaufnahme der gesamten finanziellen Situation. Dafür bietet sich eine Finanzanalyse an, um Ihre Ziele, Wünsche, Vorstellungen und Risikoeinstellung zu definieren.

Informationen was eine Finanzanalyse ist und welche Vorteile sie bringt, findet man hier.

Video zur Finanzanalyse

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mit einem Volltilgerdarlehen Geld sparen und eine absolute Planungssicherheit bekommen

Frühjahrsputz bei der Baufinanzierung – Aufräumen und Sparen

Fördermittel für Neubau und Umbau

[…] Eigenleistungen am Bau ist eine realistische Planung wichtig Anschlussfinanzierung – Wie man Sparen kann Sicherheiten gegenüber dem Bauunternehmer geltend […]

[…] bei KfW-Energieeffizient Bauen und Sanieren – Zuschuss Brennstoffzelle (433) Anschlussfinanzierung – Wie man Sparen kann Für Eigenleistungen am Bau ist eine realistische Planung […]

[…] Anschlussfinanzierung – Wie man Sparen kann Neues Bauvertragsrecht – Was bringt es Häuslebauern und worauf muss man achten Versteckte Kosten beim Girokonto und worauf man achten sollte […]

[…] sollte richtig absichert werden Anschlussfinanzierung – Wie man Sparen kann Immobilienfinanzierung – Sicherheitspuffer für die […]

[…] Eigenleistungen am Bau ist eine realistische Planung wichtig Anschlussfinanzierung – Wie man Sparen kann Renovieren und modernisieren – So kommt man zu […]

[…] sollte richtig absichert werden Anschlussfinanzierung – Wie man Sparen kann Immobilienfinanzierung – Sicherheitspuffer für die […]